CONTROLE FISCAL : mythe ou réalité ? 🎤

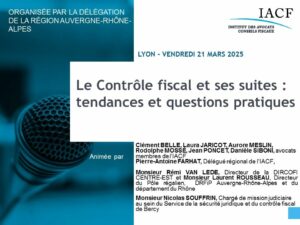

Vendredi dernier, Lyon a accueilli une conférence organisée par l’IACF sur « Le contrôle fiscal et ses suites : tendances et questions pratiques ».

Une table ronde animée par des avocats membres de l’IACF – Clément BELLE, Laura JARICOT, Aurore Meslin-Boquet, Rodolphe MOSSÉ, Jean PONCET et Daniele SIBONI – aux côtés de hauts représentants de l’Administration fiscale :

🔹️ Rémi VAN LEDE, Directeur de la DIRCOFI CENTRE-EST,

🔹️ Laurent ROUSSEAU, Directeur du Pôle régalien, DRFiP Auvergne-Rhône-Alpes et du département du Rhône,

🔹️ Nicolas SOUFFRIN, Chargé de mission judiciaire au sein du Service de la sécurité juridique et du contrôle fiscal de Bercy, ancien vice-procureur près la Cour d’Appel d’Amiens.

Le tout orchestré par Pierre-Antoine FARHAT, Délégué régional de l’IACF devant un auditoire de plus de 1️⃣4️⃣0️⃣ personnes.

3️⃣ heures d’échanges, sans langue de bois, pour décrypter les évolutions récentes du contrôle #fiscal :

✅ Hausse du nombre de contrôles fiscaux et du montant des droits recouvrés ;

✅ Dématérialisation des échanges avec les vérificateurs ;

✅ Sanctions et poursuites pénales.

Laura JARICOT et Rodolphe MOSSÉ du Cabinet MOSSÉ & ASSOCIÉS remercient tout particulièrement Nicolas SOUFFRIN pour son éclairage sur les deux thèmes qu’ils ont présentés :

⚖️ La transmission des dossiers fiscaux au Parquet ;

⚖️ Les échanges d’informations entre l’Autorité judiciaire et l’Administration fiscale.

Entre réalité de terrain et subtilités juridiques, cette conférence a rappelé une vérité essentielle : le contrôle fiscal n’est pas une fatalité (enfin… pas toujours).

Anticiper, préparer et surtout… bien s’entourer : voilà la clé ❗️

💡 Une question sur le contrôle fiscal ❓️ Les avocats de MOSSÉ & ASSOCIÉS sont là pour en parler… avant qu’il ne soit trop tard ❗️

La décharge de solidarité fiscale ou comment échapper aux rehaussements d’impôts causés par votre ex-conjoint(e)

Tromperie, dispute, éloignement, divorce…

Ça y est, vous êtes enfin divorcés.

Fini les noms d’oiseaux criés dans toute la maison, les assiettes qui volent ou les silences assourdissants de ressentiments.

Vous pensiez être enfin tranquille quand un beau jour, un courrier arrive, intitulé sobrement « proposition de rectification », adressé à vos deux noms par l’Administration fiscale, qui entend rectifier des déclarations d’impôt afférentes à une période où vous étiez encore mariés !

En parcourant rapidement le courrier, vous comprenez que votre ex moitié a omis des revenus dans votre déclaration d’impôt, ou bien a réclamé indûment des crédits d’impôt depuis plusieurs années !

Evidemment, vous n’étiez au courant de rien, car c’est lui/elle qui s’occupait de toutes les formalités administratives, et vous tombez donc des nues…

Pas de panique, des solutions existent, et notamment la décharge de solidarité fiscale.

Faisons le point rapidement.

En cas de mariage ou de conclusion d’un Pacte civil de solidarité (Pacs), les conjoints sont en principe soumis à une imposition commune.

A ce titre, les conjoints doivent régler ensemble leurs dettes fiscales nées pendant la période d’imposition commune et ce, y compris après la séparation.

C’est le principe de solidarité fiscale des conjoints imposés en commun, posé par l’article 1691 bis du CGI, qui concerne principalement l’impôt sur le revenu et la taxe d’habitation sur les résidences secondaires.

Cette solidarité implique que chacun des époux ou partenaires peut être recherché pour le paiement de la totalité de l’impôt sur le revenu dû au titre de la période d’imposition commune.

En outre, en matière d’impôt sur le revenu, le régime matrimonial ou le lieu de résidence des époux (donc même s’ils ont des résidences séparées) importe peu, dès lors qu’ils étaient soumis à une obligation de déclaration commune.

Cependant, deux solutions peuvent s’offrir à l’ex-époux désemparé :

1. La décharge de responsabilité (CGI, art. 1691 bis, II)

Il existe une procédure spécifique de demande en décharge de responsabilité solidaire pour les personnes divorcées ou séparées.

La demande est à adresser au directeur départemental des finances publiques du lieu d’établissement des impositions concernées.

Pour ce faire, les conditions suivantes doivent être réunies :

→ une rupture effective des époux : ils sont divorcés ou séparés de corps, ils ont été autorisés par le juge à avoir des résidences séparées ou l’un d’entre eux a abandonné le domicile conjugal.

→ le respect par le demandeur de ses obligations déclaratives en matière d’impôt sur le revenu depuis la fin de la période d’imposition commune.

→ l’absence de manœuvres frauduleuses menées conjointement par les deux époux dans le but d’éluder l’impôt afférent à l’imposition commune.

→ l’existence d’une disproportion marquée entre le montant de la dette fiscale du couple et la situation financière et patrimoniale nette de charges du demandeur appréciée sur une période n’excédant pas trois années.

Cette dernière condition peut être la plus difficile à remplir et à démontrer.

C’est pourquoi la loi de justice patrimoniale au sein de la famille a entendu remédier à cette difficulté en ouvrant la possibilité à l’Administration fiscale d’accorder une remise gracieuse à l’ex-époux malheureux (LPF art. L 247 al. 7 créé par loi 2024-494 art. 4).

2. Le recours gracieux

L’article L. 247, 1° du LPF permet aux contribuables dans l’impossibilité de payer par suite de gêne ou d’indigence, de solliciter une remise gracieuse.

Ce recours est ouvert à tout contribuable et peut donc être exercé par les conjoints qu’ils soient séparés ou non dès lors qu’ils sont dans une situation de grande précarité.

En sus de ce dispositif, la loi précitée a modifié l’alinéa 7 de l’article L247 du LPF afin d’étendre le recours gracieux au titre des impositions dues par un tiers aux conjoints mariés ou pacsés séparés qui remplissent les deux premières conditions de la demande en décharge de solidarité fiscale (càd une rupture de la vie commune et un comportement fiscal exemplaire).

A l’inverse cependant de la décharge de solidarité fiscale de l’article 1691 bis, II du CGI, qui est de droit dès lors que les conditions en sont remplies, le recours gracieux relève du pouvoir discrétionnaire de l’Administration fiscale.

Auteur : Laura JARICOT (laura.jaricot@mosse-alg.com)

CONTRE L’OUBLI

Devoir de mémoire : obligation morale de témoigner, individuellement ou collectivement, d’événements dont la connaissance et la transmission sont jugées nécessaires pour tirer les leçons du passé.

A la veille du 80ème anniversaire de la libération du camp de concentration et d’extermination d’AUSCHWITZ-BIRKENAU, la ville de LYON a enfin son Mémorial de la SHOAH (place Carnot) au pied de la gare de Perrache d’où partirent, durant la Seconde Guerre Mondiale, les convois ferroviaires des déportés voués à la « Solution Finale ».

Ce monument symbolise les 1.173 km séparant LYON du camp d’AUSCHWITZ-BIRKENEAU.

Ce mémorial fait écho à l’Histoire familiale d’un de nos associés (Rodolphe MOSSÉ) :

Son père, né en septembre 1912, a connu les deux grandes guerres du XXème siècle.

Il était français et juif.

Selon la terminologie nazie, il était même considéré comme un « demi-juif »/« conjoint d’une aryenne » car marié à une catholique.

A compter de fin mai 1942, comme beaucoup, il a été obligé porter le marquage infamant qu’était l’étoile jaune (« petit ornement qu’il n’aimait pas »).

Comme nombre de ses semblables, il a été dénoncé et arrêté par la police française sous les ordres de l’inspecteur SADOWSKI.

Il a été interné à DRANCY – matricule n°22103 puis déporté par le convoi n°641, par mesure de persécution, sur l’Ile anglo-normande d’AURIGNY à l’été 43 comme 854 autres « demi-juifs de DRANCY ».

Après une 1ère tentative d’évasion échouée en juillet 43 en gare maritime de CHERBOURG, il parvint à s’évader, le 11 mai 1944, du train de la déportation qui l’emmenait vers un camp de la mort lors d’un bombardement alliés en gare de ROUEN-MARCHANDISES.

Après son évasion, il rejoignit la résistance en intégrant les FFI (Groupe Libération) sous l’identité d’André MILLOT.

Il est décédé en juillet 1976, au bord d’une route, aux côtés de son fils, des séquelles des traitements inhumains infligées aux détenus déportés.

La Shoah est une part indélébile de notre Histoire et le Cabinet MOSSÉ & ASSOCIÉS, comme beaucoup d’autres mécènes, se devait de contribuer à l’édification de ce mémorial.

Le devoir de mémoire est important car réparer, commémorer et transmettre est essentiel pour protéger l’avenir en se rappelant du passé.

« Le bourreau tue toujours deux fois, la seconde fois par l’oubli » (Elie WEISEL)

Merci à tous ceux qui ont contribué à cette réalisation mémorielle.

La connaissance est la seule chose qui s’accroit lorsqu’on la partage

Cette semaine, l’un de nos associés, Rodolphe MOSSÉ, est retourné sur les bancs de la fac.

Non pas pour étudier, mais pour présenter, aux étudiants de l’Association du Master de Droit Fiscal (ADF LYON III), son activité d’avocat fiscaliste à travers un de nos dossiers.

Une intervention abordée dans un esprit « Maurice COZIAN ».

Il a présenté un dossier contentieux sur lequel il avait travaillé pendant plusieurs années avec un autre associé du Cabinet, M° Laura JARICOT.

Pendant près de 4 heures, il a échangé avec les étudiants du Master 2 Droit Fiscal – Lyon III, discutant de stratégies et de recours pour défendre nos clients et en leur expliquant le modus operandi du département contentieux fiscal de MOSSÉ & ASSOCIÉS.

Résultat : un moment riche, interactif et stimulant.

Un vrai plaisir (partagé nous l’espérons) à voir leur curiosité et à partager le savoir-faire du Cabinet.

Un bel après-midi de transmission et de réflexion collective.

#sepanouirensemble

Généralisation de la dématérialisation des demandes de rescrit pour les professionnels

A compter du 16 janvier 2025, les professionnels peuvent obtenir une prise de position de l’Administration de manière dématérialisée.

Cette procédure concerne les prises de position de l’Administration sur l’appréciation d’une situation de fait au regard d’un texte fiscal ou dans des situations expressément prévues (rescrit général ou spécifique).

En pratique, pour effectuer une demande de rescrit, les professionnels doivent suivre les étapes suivantes :

- Se connecter à leur « espace professionnel » ;

- Accéder à la section « Messagerie » ;

- Cliquer sur l’onglet « Écrire » ;

- Sélectionnez la rubrique « Autres demandes » ;

- Choisir « Dépôt d’une demande de rescrit » puis « Demande de rescrit » ;

- Remplir le formulaire pour déposer leur demande.

[Source : Impôts.gouv.fr, actualités, 16 janv. 2025]

MOSSÉ & ASSOCIÉS est fier de renouveler, pour la 3ème année consécutive, son partenariat avec l’ASSOCIATION EDOUARD RUGET SPORT- AERS❗️

MOSSÉ & ASSOCIÉS a à cœur de soutenir Édouard dans sa progression en compétition de karting, une discipline exigeante qui allie passion, détermination et performance, ️ 4 des valeurs que nous partageons pleinement.

À seulement 9 ans, Édouard continue de repousser ses limites et de se démarquer sur les circuits.

Son parcours est une source d’inspiration pour nous et démontre que le travail acharné, la persévérance et l’engagement sont la clé de toutes réussites, aussi bien sur la piste qu’en dehors.

Nous sommes heureux de contribuer à ses ambitions et de faire partie de cette belle aventure sportive.

Ensemble, poursuivons cette belle dynamique ❗️

Articles populaires

CONTROLE FISCAL : mythe ou réalité ? 🎤

Vendredi dernier, Lyon a accueilli une conférence organisée par l’IACF sur « Le contrôle fiscal et ses suites : tendances et questions pratiques ». Une table ronde

La décharge de solidarité fiscale ou comment échapper aux rehaussements d’impôts causés par votre ex-conjoint(e)

Tromperie, dispute, éloignement, divorce… Ça y est, vous êtes enfin divorcés. Fini les noms d’oiseaux criés dans toute la maison, les assiettes qui volent ou

CONTRE L’OUBLI

Devoir de mémoire : obligation morale de témoigner, individuellement ou collectivement, d’événements dont la connaissance et la transmission sont jugées nécessaires pour tirer les leçons du

La connaissance est la seule chose qui s’accroit lorsqu’on la partage

Cette semaine, l’un de nos associés, Rodolphe MOSSÉ, est retourné sur les bancs de la fac. Non pas pour étudier, mais pour présenter, aux étudiants

Généralisation de la dématérialisation des demandes de rescrit pour les professionnels

A compter du 16 janvier 2025, les professionnels peuvent obtenir une prise de position de l’Administration de manière dématérialisée. Cette procédure concerne les prises de

MOSSÉ & ASSOCIÉS est fier de renouveler, pour la 3ème année consécutive, son partenariat avec l’ASSOCIATION EDOUARD RUGET SPORT- AERS❗️

MOSSÉ & ASSOCIÉS a à cœur de soutenir Édouard dans sa progression en compétition de karting, une discipline exigeante qui allie passion, détermination et performance,

Un Partenariat renouvelé avec le Master de Droit Fiscal de LYON III

MOSSÉ & ASSOCIÉS est fier d’annoncer le renouvellement de son partenariat avec l’Association du Master Droit Fiscal Lyon III (ADF LYON III) pour la troisième

EVALUATION DES ENTREPRISES SOUS LE REGARD FINANCIER & FISCAL

Tout ce qui est simple est faux, mais tout ce qui ne l’est pas est inutilisable (Paul VALÉRY) Seconde journée de formation sur « l’évaluation des

CA VA DEMENAGER❗️

Nouvelle adresse, même passion ! 🏠✨ Après plus de5️⃣ ans passés dans nos bureaux de la Cité Internationale à Lyon 6ème, nous nous préparons à